こんにちは、かづな先生です。

お金の勉強をすることで、お金を有利に増やしています。

先日に下記のツイートをしました。

最近のマーケットは変動が激しいけど、とはいえお金を増やす上での知識はシンプルです。

①まずはしっかりインフレを理解する

②年金財源のために増税は必須

③日本は資源がない国なので円安が好ましい私は上記を知ることでお金を有利に増やしています。これら3つのポイントは『国策』です?

— かづな先生 (@fpkazuna) November 6, 2020

最近のマーケットは変動が激しいけど、とはいえお金を増やす上での知識はシンプルです。 ①まずはしっかりインフレを理解する ②年金財源のために増税は必須 ③日本は資源がない国なので円安が好ましい 私は上記を知ることでお金を有利に増やしています。これら3つのポイントは『国策』です?

上記を深堀りします。

お金の勉強でおさえておくべき3つポイントの解説です。

お金の勉強は「3つのポイント」を抑えたらOKです

- ①まずはしっかりインフレを理解する

- ②年金財源のために増税は必須

- ③資源がない国なので円安が好ましい

①まずはしっかりインフレを理解する

インフレの理解は必須ですね。下記のような考え方はNGです。

- インフレが分かりづらい(小学生で学ぶ知識です)

- インフレなのに預貯金のまま(ほぼ確実にお金を増やすのに悪影響です)

- インフレなのに投資するのに躊躇してしまう(早く始めることが大切です)

- 資本主義では緩やかなインフレ経済を望んでいることを理解できてない(資本主義の考え方など)

- デフレがよい(給料アップは期待できませんので注意)

ざっくり上記の感じです。

このあたりが出来ていないと土台が完成していないことを意味します。

土台が不安定だと、そこに節約や見直しで資産形成するためのお金を集めても、途中でやめて終わりですね。

しっかりとインフレを理解する方法

インフレとは物の値段が上がることです。これはお金の価値が下がることを意味しています。

身近なものでペットボトルを例にしてみましょう。平成と令和のペットボトルの値段はいくらですか?

下記に私が公園の自動販売機でペットボトルを買ったときの記憶をたどって掲載します。

・平成 → 100円 ・令和 → 150円

上記のとおりではないでしょうか。

モノの値段が上がっているということです。

逆を返すと、現金の価値が下がっているということです。平成では100円で買えたのに、今は100円でペットボトルは買えない、つまり、手持ちのお金が目減りしていることを意味します。

資本主義は、緩やかなインフレ経済を望んでいる

資本主義では、「同じお金や労働力を投資するなら、毎年上がっていくのがよい」というのがよいという考え方ですので、緩やかなインフレ経済を望んでいるのです。

理由は簡単で「国として税収が上がっていくから」です。

例えば、あなたがゲーム機を販売している企業の経営者としましょう。

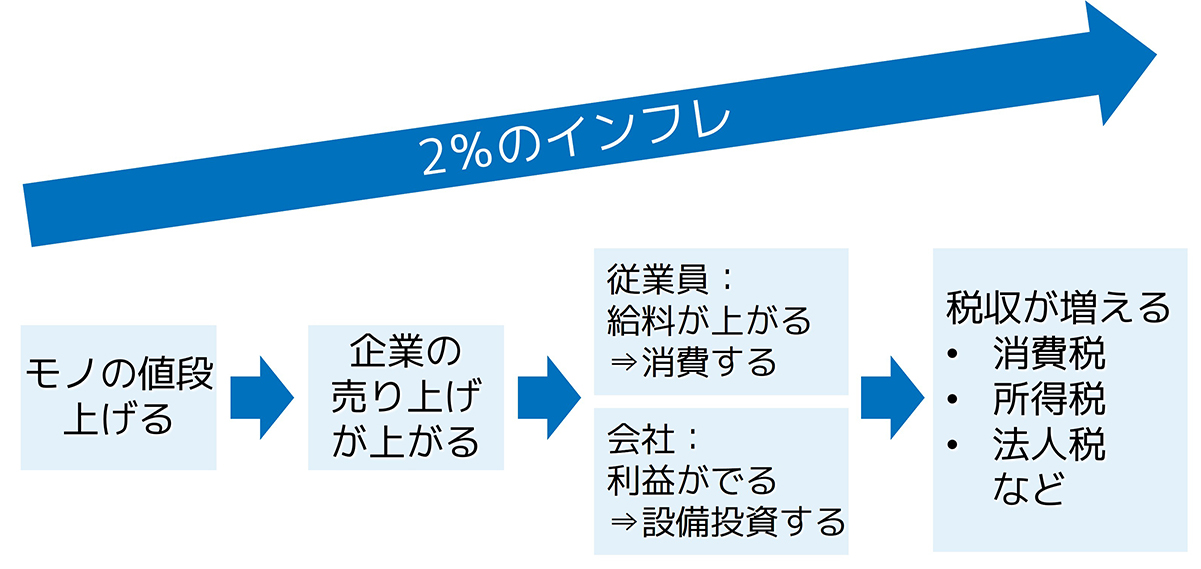

「2%のインフレ」を実行することで、以下の図のようなイメージになります。

経営者であるあなたは、企業の売上がアップすると、従業員に還元するということで、給料を上げたとします。

そうすると、従業員は旅行に行ったり、欲しかった商品を購入するなど消費をします。企業として、利益が出ますので、その分を設備投資に回したりする可能性もあります。

その結果、個人が消費することで消費税が増え、所得が増えることで所得税も多く徴収する流れとなります。そして、企業としても利益が出たため、法人税も支払うこととなります。

②年金財源のために増税は必須

インフレが理解できたら、次は増税です。

- 公的年金を持続可能にするため税金を投入する

→国民年金保険料を払う人は20歳から60歳未満の日本に住民票がある人

→上記のような「国民皆年金」がスタートした1950年代の高齢化率は5%前後

→予想以上に高齢化率は進行していて2020年は30%台に達する勢い

→保険料収入の減少と年金給付の支出増とのバランスが取れない状態

上記の感じですね。

運動会の競技である騎馬戦とかを考えるとわかりやすいかもです。

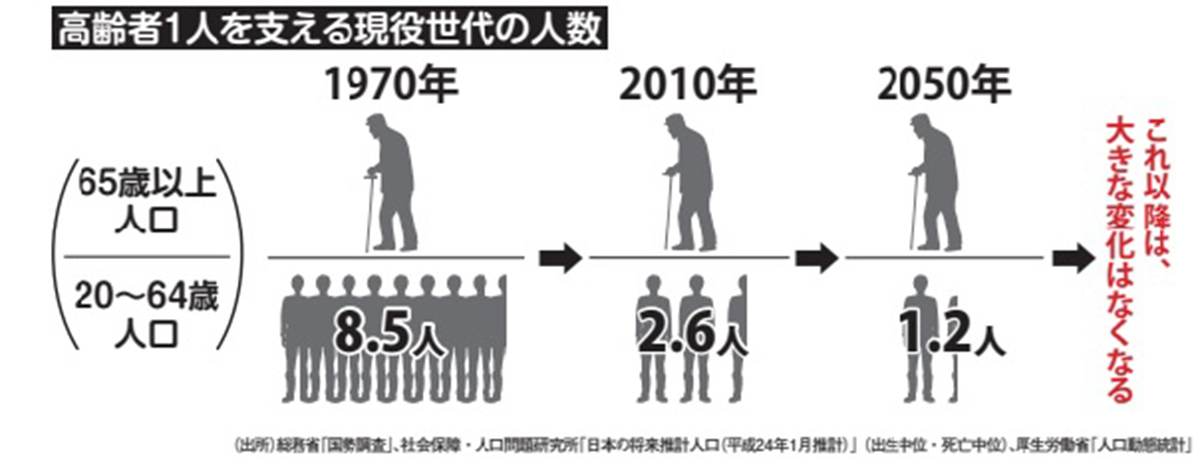

20歳~64歳の人が「担ぐ人」、65歳以上の人が「担がれる人」としてみます。65歳の1人を20~64歳の何人で支えていた、また、これから支えるでしょうか。

- 1970年 8.5人に1人

- 2010年 2.6人に1人

- 2025年 1.2人に1人

可視化すると、以下のようになります。

出典:厚生労働省『10個の「10分間講座」~高校生が最低限、今のうちから知っておくべき社会の仕組み』

ここは最重要で「高齢化率の進行は年金制度を破壊」しますね。

年金制度を持続可能にする方法

ここを詳しく解説すると10万文字くらいになるので、概要をかきつつ、ヨーロッパの事例を紹介します。

結論だけ箇条書きすると下記です。

- まずは年金制度の財源を把握する

- 65歳から年金がもらえると期待しない

- 長く働いて年金不足分を補う

ざっくり上記のとおりです。

しかし将来の年金制度はこれだけじゃ実感がわかないので、ヨーロッパの年金制度もセットで確認します。

補足:ヨーロッパの年金事情

日本の年金受け取り開始は65歳からですが、ヨーロッパ各国もかつては同じでした。しかし、今や年金受け取り開始年齢の引き上げが以下のように決定しています。各国の消費税率と共に確認します。

- デンマーク:消費税25% 2019年から67歳

- イギリス :消費税20% 2018年から66歳、2034年から67歳、2044年から68歳

- ドイツ :消費税19% 2012年から67歳

- フランス :消費税20% 2022年から67歳

日本の消費税は10%で、ヨーロッパ各国のまだ半分です。日本が67歳に引き上げるのは必然的なはずです。

③資源がない国なので円安が好ましい

ここも大切ですね。小学校の社会科で習ったことを思い出しましょう。忘れちゃった人は今、覚えましょう。表面的なテクニックで為替の予測をしても、意味がないですらね。

日本政府が円安を好む本質とは

本質を一言でいうと、加工貿易が主流だからです。次のとおりです。

- 日本の基幹産業は「自動車」

- 外国で日本の車が安く売れるのは「円安」

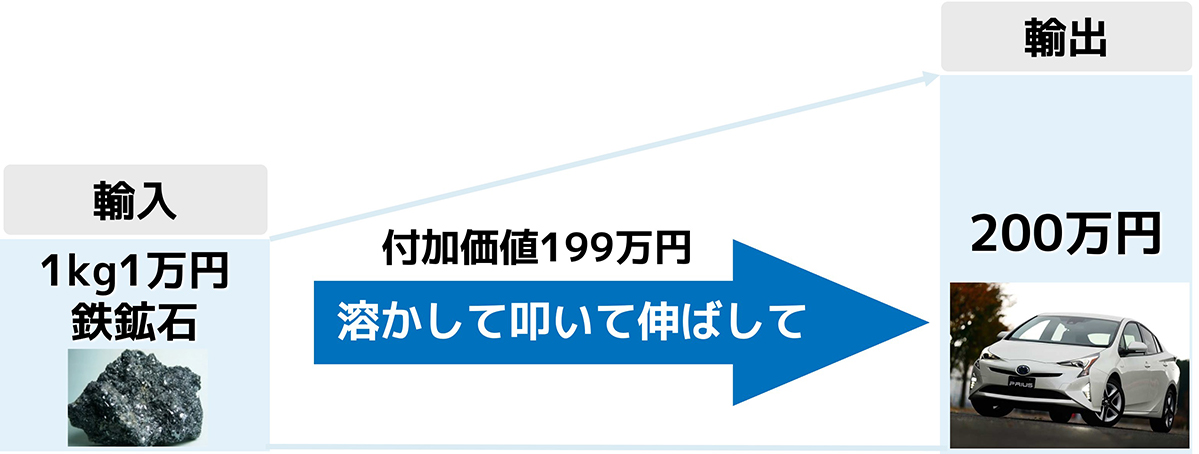

車の原料を世界中から輸入して、海外に輸出します。これが加工貿易です。図で解説するとこんな感じ。

車の場合は、原料である鉄鉱石を輸入します。例えば、1kg1万円だったとします。その鉄を溶かして、叩いて、伸ばすなどして付加価値199万円をつけて、200万円の車として輸出することで、利益を生み出しています。

日本では若者は車離れとか言われていますが、海外ではまだまだ車がほしいと思って、一生懸命働いている人口は多いです。主に新興国はそうですね。

そして、アメリカなど広大な土地の国は車社会ですので、需要はあります。なので日本政府には円安が好ましいのです。

加工貿易への円高・円安の影響

円高と円安について簡単に説明します。日本のお金と海外のお金を交換するときに使う考え方で、需要と供給によって毎日変わっています。

- 「1ドル=100円」が「1ドル=110円」になると円安

→円をドルに換えたい人が増えた

→円の価値が下がった - 「1ドル=100円」が「1ドル=90円」になると円高

→ドルを円に換えたい人が増えた

→円の価値が上がった

上記のとおり。

そして、日本の基幹産業である車の事例で説明します。

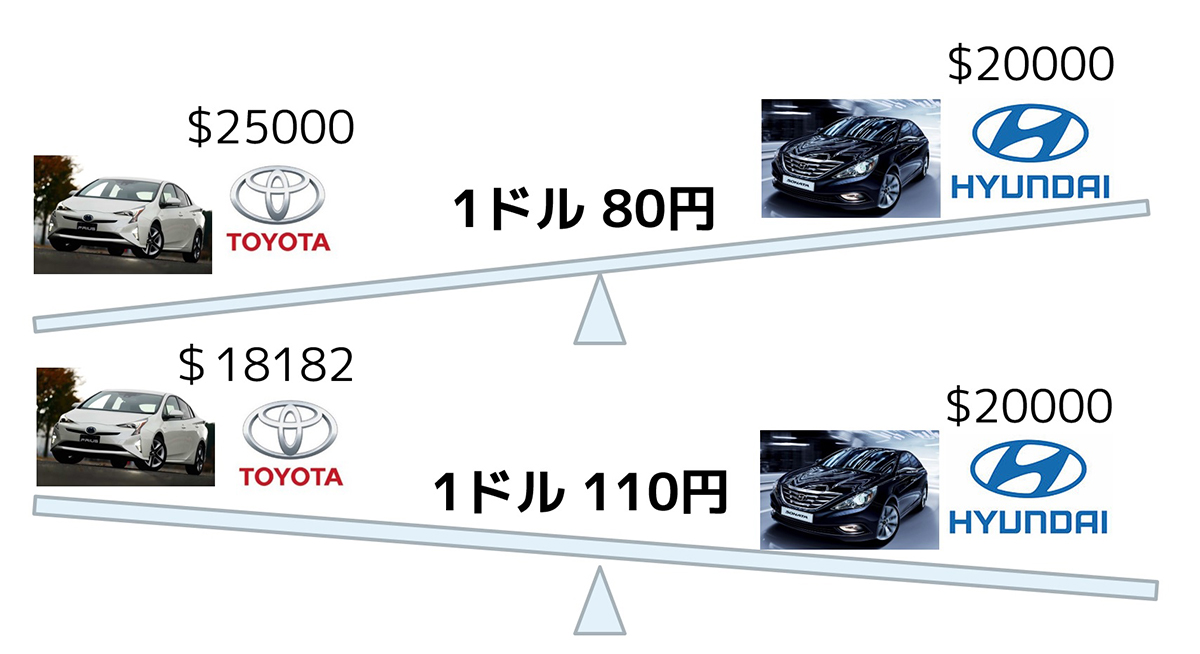

まず、円高の事例です。日本で200万円のプリウスは、1ドル=80円の場合、25,000米ドルとなります。競合の車が韓国のヒュンダイで20,000米ドルだった場合、ヒュンダイの方が売り上げが上がる可能性が高いです。

なぜなら、アメリカ人は日本ほどブランド志向がないので、車は安い方が好ましいという感覚だからです。

次に、円安の事例です。1ドル=110円の場合、日本で200万円のトヨタのプリウスは18,182米ドル。競合の車である韓国のヒュンダイが20,000米ドルのままであれば、トヨタのプリウスの方が売り上げが達成できる可能性が高くなります。

セールスにより目標とする販売台数をクリアするわけではなく、円安になることで売り上げることができるのです。

このような理由で、政府や日銀は円安に誘導したいのです。

円安は国民としては困る

日本の食糧、燃料、衣料品はほとんど輸入しているので、円安になると物の値段が上がります。いつもと同じ食材や外食をしても、支出が増えることになります。

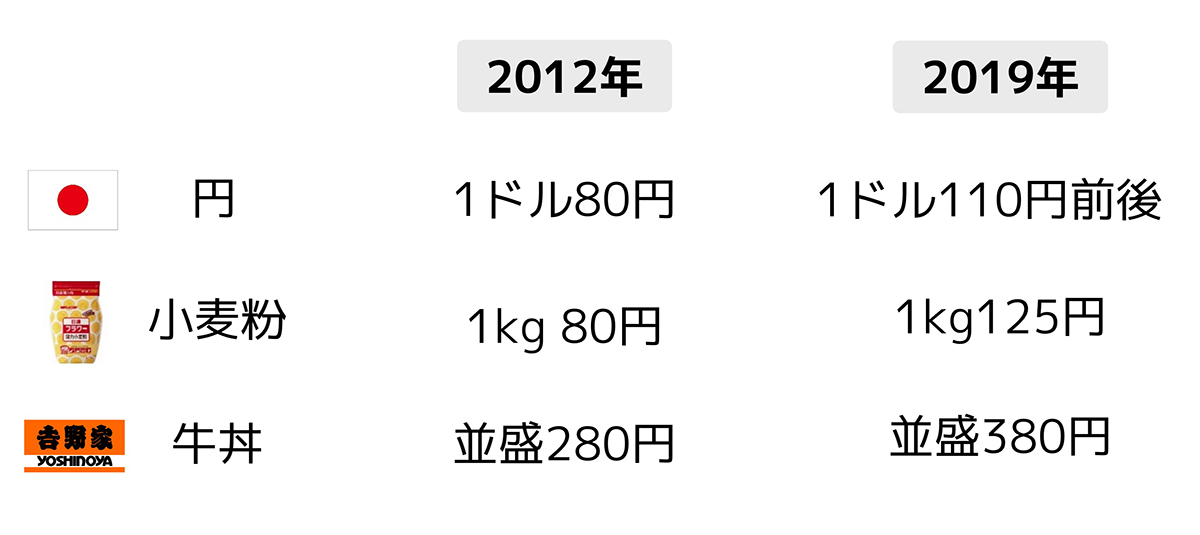

例えば、2012年は1ドル=80円でしたが、2019年は1ドル=110円前後になっています。

以下の図のように、小麦粉は2012年時点で1kg=80円でしたが、2019年だと1kg=125円となります。

もし、小麦粉の値段が変わらなかったとしたら、容量が少なくなっている可能性が高いです。

外食するときにも影響があり、たこやきやホットケーキを頼むと、値段は同じなのに以前よりサイズが少し小さくなっていたり、同じ大きさであれば値上げとなっていることも考えられます。

また、牛丼の吉野家を例にすると、2012年は並盛280円だったのが、2018年は並盛380円と値上がりしています。

もし、お給料が2012年時点とあまり変わらないのであれば、当時と変わらない生活をしていたとしても、物の値段が40%以上跳ね上がっている影響を受けて、支出が多くなっているはずです。

お金の勉強でおさえておくべき数字

- 2%のインフレ

- 2%の増税

- 40%の円安

上記はいずれも、物の値段が上がって支出が増えているので、運用でカバーすることで資産を目減りすることが避けられると思います。

その一方で、「投資は怖い」とか「働いたお金は貯蓄しておけばよい」という感じだと、これからは厳しいと思います。

正しい方法で継続したら、お金を増やせる時代です

個人的には嬉しい時代です。お金の勉強もせずに、預貯金に預けている人とコツコツとお金の勉強をして「インフレ・増税・円安」に負けない資産形成をする人と大きく差がつく時代だからです。

大半の人は「お金の勉強なんて無駄だ」と言いますが、それは間違いです。

コツコツと続けることで、かなり資産形成をすすめることができます。

補足:基礎知識は無料動画でどうぞ

お金の勉強をしていくのに、基礎知識は学んでおいて損しません。下記が動画です。

お金の増やし方の動画講義

60分のセミナー形式ですが、私のノウハウを注ぎ込んでいます。新しいお金との付き合い方をするために、参考にしてください。

最後に:お金の勉強に時間をかけるのは無駄です

記事を終わりにしようと思うのですが、1つだけ意見があります。

それは「お金の勉強に時間をかけないこと」です。

えっ!コツコツ勉強するんじゃないんですか、と思うかもですが、大切なことは「①お金の勉強をする→②実行する→③お金の勉強の更新情報を少し気にする」くらいの重要度です。

お金の勉強を終わらせてから実行するという時点で、まずはその思考を直さないと厳しいと思いつつも、今回は以上にしようと思います。

少しでも情報が参考になれば幸いです。